Uraian Komprehensif Ketentuan Pajak Minimum Global

Perusahaan multinasional perlu menyiapkan dan memahami ketentuan pajak minimum global dalam PMK-136/2024, oleh karenanya kami uraikan gambaran umum secara komprehensif aturan tersebut.

Latar Belakang

Terbitnya Peraturan Menteri Keuangan (PMK) Nomor 136 Tahun 2024 tentang pengenaan pajak minimum global, menjadi langkah awal bagi Indonesia dalam menerapkan konsensus internasional dalam Pengenaan Pajak Minimum Global (Global Anti-Base Erosion/GloBE Rules).

Ketentuan ini menyusul Pilar 2, yang terdiri atas Subject to Tax Rules (STTR) dan GloBE Rules, yang terlebih dahulu telah disepakati untuk diadopsi oleh anggota OECD/G20 Inclusive Framework (IF) on Base Erosion and Profit Shifting (BEPS), termasuk Indonesia.

Sesuai dengan proyek BEPS, aturan ini bertujuan untuk memastikan bahwa Grup Perusahaan Multinasional (PMN) membayar pajak sebesar tarif minimum yang disepakati di negara tempat mereka beroperasi.

Hal ini sebagai respons atas penggerusan basis pajak, karena penghindaran pajak yang dilakukan oleh PMN, dengan mengalihkan keuntungan mereka ke yurisdiksi lain dengan tarif pajak yang lebih rendah atau bahkan tidak terdapat pajak sama sekali.

Oleh karena itu, terbitnya PMK-136/2024 yang berlaku sejak 1 Januari 2025 akan menyasar entitas konstituen di dalam grup PMN yang termasuk dalam ruang lingkup peraturan tersebut.

Baca Juga: Berlaku 1 Januari 2025, Indonesia Resmi Terapkan Pajak Minimum Global

Ruang Lingkup Pengenaan Pajak Minimum Global

Ketentuan GloBE berlaku untuk Entitas Konstituen bagian dari Grup PMN yang memenuhi syarat berikut:

- Peredaran bruto tahunan Grup PMN minimal sebesar EUR750 juta berdasarkan Laporan Keuangan Konsolidasi entitas induk utama; dan

- Nilai peredaran bruto tersebut dipenuhi minimal dalam 2 dari 4 tahun pajak sebelum tahun pajak pengenaan GloBE.

Untuk memudahkan dalam memahami apakah Entitas Konstituen dari Grup PMN masuk dalam cakupan GloBE atau tidak, silakan lihat contoh di bawah ini.

PT X merupakan entitas induk utama dari sebuah Grup PMN X, yang memiliki entitas konstituen yang berlokasi di beberapa negara, yaitu X Co 1 dan Y Co 2 yang berlokasi di negara Y, serta Z Co yang berlokasi di negara Z. Tabel berikut menunjukkan peredaran bruto konsolidasi Grup PMN X:

|

|

2021 |

2022 |

2023 |

2024 |

2025 |

|

Peredaran Bruto Konsolidasi |

800 |

600 |

600 |

800 |

700 |

Grup PMN X telah memenuhi peredaran bruto tahunan minimal EUR750 juta pada 2 dari 4 tahun pajak sebelum tahun pengujian (2025), yaitu EUR800 juta pada tahun pajak 2021 dan EUR800 juta pada tahun pajak 2024.

Dengan demikian, Grup PMN X masuk dalam cakupan GloBE dan perlu menyiapkan kewajiban administrasi terkait pelaksanaan GloBE atau pajak minimum global.

Baca Juga: Penyesuaian Pajak Tangguhan dalam Perhitungan Pajak Tercakup GloBE Rules

Peredaran Bruto Disetahunkan

Dalam hal tahun pajak diperolehnya peredaran bruto memiliki jangka waktu kurang dari 12 bulan, nilai peredaran bruto tersebut dihitung dengan cara disetahunkan.

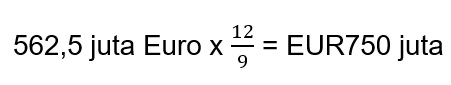

Sebagai contoh, Grup PMN X pada tahun pajak 2021 hanya memiliki peredaran bruto konsolidasi selama 9 bulan, yaitu sebesar EUR562,5 juta, maka berdasarkan PMK-136/2024 peredaran bruto tersebut dihitung secara proporsional dalam tahun pajak 12 bulan sebagai berikut:

Entitas Konstituen Membentuk Grup PMN Baru

Lebih lanjut, dalam hal entitas konstituen membentuk Grup PMN baru dan pada tahun pertama dan kedua Grup PMN baru tersebut memiliki peredaran bruto tahunan paling sedikit EUR750 juta, entitas konstituen menerapkan pajak minimum global pada tahun pajak ketiga.

Sebagai contoh, berikut adalah peredaran bruto konsolidasi Grup PMN baru, yaitu Grup XY yang dibentuk oleh entitas X Co dan Y Co.

|

|

Tahun Pajak ke-1 |

Tahun Pajak ke-2 |

Tahun Pajak ke-3 |

|

Total Peredaran Bruto Konsolidasi |

800 |

750 |

760 |

Grup XY pada tahun pertama dan kedua belum termasuk dalam cakupan pengenaan pajak minimum global, karena belum memenuhi syarat memiliki peredaran bruto konsolidasi minimal sebesar EUR750 juta, setidaknya pada 2 dari 4 tahun pajak sebelum tahun pajak yang diuji.

Namun demikian, Grup XY memenuhi cakupan GloBE pada tahun pajak ketiga karena telah memiliki peredaran bruto konsolidasi sebesar EUR750 juta pada 2 tahun pajak sebelumnya.

Baca Juga: Mengenal Perhitungan Covered Tax Sesuai PMK 136/2024

Entitas yang Dikecualikan

Entitas Konstituen dari Grup PMN berikut dikecualikan dari ketentuan GloBE:

- Badan pemerintah

- Organisasi internasional

- Organisasi nirlaba

- Entitas dana pensiun

- Entitas dana investasi yang merupakan entitas induk utama

- Entitas data investasi real estat (real estate investment vehicle) yang merupakan entitas induk utama

Ketentuan Umum Pajak Minimum Global

Ketentuan pajak minimum global diberlakukan untuk entitas konstituen yang masuk cakupan GloBE. Pajak tambahan muncul apabila tarif pajak efektif lebih kecil dari tarif minimum yang telah ditetapkan, yaitu 15%.

Artinya, bila terdapat entitas konstituen dari Grup PMN di suatu yurisdiksi dikenai tarif pajak efektif di bawah 15%, akan dikenakan Pajak Tambahan (Top-Up Tax).

Tarif Pajak Efektif per negara atau yurisdiksi merupakan tarif pajak yang dihitung dengan cara membagi pajak tercakup yang disesuaikan, dengan laba GloBE Bersih. Tarif pajak efektif ini dihitung secara jurisdictional blending. Apabila Tarif Pajak Efektif kurang dari 15%, atas selisih persentasenya akan diberlakukan sebagai pajak tambahan.

Besaran pajak tambahan yang perlu dibayar, dihitung dengan mengalikan persentase pajak tambahan dengan laba akses (excess profit). Kemudian, ditambahkan dengan pajak tambahan adisional kini (Additional Current Top-up Tax), serta dikurangkan dengan QDMTT.

Adapun laba ekses dihitung berdasarkan Laba GloBE Bersih dikurangi Substance-Based Income Exclusion (SBIE).

Baca Juga: Memahami DMTT, Pajak Tambahan GloBE Rules yang Untungkan Indonesia

Substance-Based Income Exclusion

SBIE merupakan jumlah kumulatif yang dikecualikan berdasarkan biaya gaji dan berdasarkan jumlah harta berwujud entitas konstituen, selain entitas investasi di negara atau yurisdiksi.

Biaya gaji dihitung per negara sebesar persentase tertentu dikalikan dengan biaya gaji pegawai Entitas Konstituen yang memenuhi syarat yang melakukan kegiatan untuk Grup PMN di negara yang sama dengan pemberi kerja atau BUT. Biaya gaji dapat dikecualikan baik secara penuh maupun proporsional sesuai dengan proporsi waktu kerja yang dihabiskan untuk kegiatan Grup PMN.

Lebih lanjut, jumlah harta berwujud dihitung per negara dengan persentase tertentu dikalikan dengan jumlah harta berwujud yang memenuhi syarat di negara tempat Entitas Konstituen pemilik harta atau BUT berada.

Harta berwujud yang dikecualikan dari perhitungan SBIE meliputi: a) properti investasi, termasuk tanah/bangunan; b) aset tidak lancar untuk dijual; c) aset sewa pembiayaan; dan d) harta untuk penghasilan pelayaran internasional yang memenuhi syarat.

Baca Juga: Penyesuaian Pajak Tangguhan dalam Perhitungan Pajak Tercakup GloBE Rules

|

Tahun Pajak |

Persentase Biaya Gaji Pasal 7 (7) |

Persentase Harta Berwujud Pasal 8 (5) |

|

2023 |

10,0% |

8,0% |

|

2024 |

9,8% |

7,8% |

|

2025 |

9,6% |

7,6% |

|

2026 |

9,4% |

7,4% |

|

2027 |

9,2% |

7,2% |

|

2028 |

9,0% |

7,0% |

|

2029 |

8,2% |

6,6% |

|

2030 |

7,4% |

6,2% |

|

2031 |

6,6% |

5,8% |

|

2032 |

5,8% |

5,4% |

|

2033 |

5,0% |

5,0% |

Biaya gaji dan harta berwujud yang telah memenuhi syarat dan sudah diperhitungkan BUT tidak dapat dimasukkan dalam perhitungan oleh entitas utama.

Apabila biaya gaji dan harta berwujud telah memenuhi syarat dari BUT yang laba atau rugi bersih akuntansinya dikecualikan, penghitungan dilakukan sesuai proporsi kepemilikan BUT pada Flow-through Entity. Serta, tidak diperhitungkan dalam penghitungan SBIE Grup PMN Flow-through Entity.

Perlu diperhatikan, jika nilai SBIE suatu negara melebihi Laba GloBE Bersih dalam tahun pajak tertentu, selisihnya tidak dapat digunakan untuk mengurangi Laba GloBE Bersih pada tahun pajak lainnya

Contoh:

ABC Co, UPE Grup PMN A yang berlokasi di Negara A, memiliki Entitas Konstituen di Negara Z (PT A, PT B, dan PT C) yang tidak menerapkan DMTT. Berikut adalah informasi mengenai Entitas Konstituen di Negara Z untuk tahun 2024:

|

|

PT A |

PT B |

PT C |

Total |

|

Laba GloBE Bersih |

EUR1.000 |

EUR500 |

EUR100 |

EUR2.500 |

|

Pajak Tercakup yang disesuaikan |

EUR220 |

EUR0 |

EUR120 |

EUR340 |

|

Harta Berwujud |

EUR250 |

EUR50 |

EUR100 |

EUR400 |

|

Biaya Gaji |

EUR400 |

EUR200 |

EUR400 |

EUR1.000 |

|

Penghitungan SBIE (tarif pasal 7 (7) x biaya gaji) + (tarif pasal 8 (5) x harta berwujud): (9,8% x EUR1.000) + (7,8% x EUR400) SBIE Negara Z 2024: EUR129,2 |

||||

Mekanisme Pengenaan Pajak Tambahan

Terdapat tiga mekanisme pengenaan (charging mechanism) terhadap pajak tambahan yang terjadi disuatu negara/yurisdiksi, yaitu berdasarkan Income Inclusion Rule (IIR), Undertaxed Payment Rule (UTPR), dan/atau Qualified Domestic Minimum Top-up Tax (QDMTT).

Baca Juga: Penerapan IIR Sebagai Charging Mechanism dalam Pajak Minimum Global PMK 136/2024

Pengenaan pajak minimum global dapat diterapkan berdasarkan 3 mekanisme, sebagai berikut:

|

QDMTT |

IIR |

UTPR |

|

Pengenaan pajak tambahan di negara sumber |

Pengenaan pajak tambahan di negara domisili induk |

Pengenaan pajak tambahan di negara domisili anak usaha yang memiliki Tarif Pajak Efektif lebih dari 15%, jika IIR tidak diterapkan oleh negara domisili induk |

|

Cakupan: Induk/anak usaha di Indonesia yang merupakan bagian dari Grup PMN tercakup |

Cakupan: Induk usaha di Indonesia yang merupakan bagian dari Grup PMN tercakup |

Cakupan: Anak usaha di Indonesia yang merupakan bagian dari Grup PMN tercakup |

|

Tarif: 15% x laba ekses domestik (laba GloBE - SBIE) |

Tarif: 15% x laba ekses (laba GloBE - SBIE) |

Tarif: 15% x laba ekses (laba GloBE - SBIE) |

Apabila suatu negara atau yurisdiksi menetapkan peraturan domestik terkait pengenaan pajak minimum global yang telah memenuhi kualifikasi OECD/G20 Inclusive Framework on Base Erosion and Profit Shifting, Grup PMN tersebut dapat menerapkan pajak minimum global sesuai mekanisme QDMTT. Kualifikasi sebagaimana dijelaskan dalam Pasal 6 ayat (2) adalah sebagai berikut:

1. Penentuan laba ekses ditentukan dengan cara yang setara dengan GloBE;

2. Kewajiban pajak dalam negeri terkait laba ekses, tarif minimum per negara, dan Entitas Konstituen ditingkatkan; dan

3. DMTT diterapkan dan diadministrasikan secara konsisten berdasarkan ketentuan GloBE.

Baca Juga: Memahami UTPR Dalam PMK 136/2024, Mekanisme Pajak Tambahan yang Proporsional

Ketentuan Administrasi GloBE

Terdapat beberapa ketentuan administrasi yang perlu diperhatikan oleh Wajib Pajak yang masuk dalam cakupan GloBE sebagai berikut:

1. GIR

- Dilaporkan kepada DJP oleh Entitas Induk Utama.

- Dilaporkan paling lama 15 bulan setelah berakhirnya tahun pajak. Khusus untuk tahun pengenaan pertama paling lama18 bulan.

- Tanda Terima pelaporan GIR dilampirkan dalam SPT Tahunan PPh dalam rangka melaksanakan GloBE.

- GIR minimal memuat informasi mengenai Identitas Entitas Konstituen, Struktur Grup PMN, Penghitungan (Tarif Pajak Efektif, Pajak Tambahan, Alokasi), dan Catatan mengenai Pemilihan yang dibuat sesuai dengan ketentuan yang relevan dari GloBE.

2. Notifikasi

- Dilaporkan kepada DJP oleh Entitas Konstituen.

- Dilaporkan paling lama 15 bulan setelah berakhirnya tahun pajak. Khusus untuk tahun pengenaan pertama paling lama18 bulan.

- Tanda Terima pelaporan Notifikasi dilampirkan dalam SPT Tahunan PPh dalam rangka melaksanakan GloBE.

- Entitas Konstituen yang telah melaporkan GIR tidak perlu menyampaikan notifikasi

3. SPT Tahunan PPh GloBE

- Dilaporkan kepada DJP oleh Entitas Induk Utama yang masuk cakupan GloBE.

- Dilaporkan paling lama 16 bulan setelah akhir tahun pajak pengenaan atau 4 bulan setelah akhir tahun pajak berikutnya. Khusus untuk tahun pengenaan pertama paling lama18 bulan.

4. SPT Tahunan PPh DMTT

- Dilaporkan kepada DJP oleh Entitas Konstituen.

- Dilaporkan paling lama 16 bulan setelah akhir tahun pajak pengenaan atau 4 bulan setelah akhir tahun pajak berikutnya. Khusus untuk tahun pengenaan pertama paling lama18 bulan.

5. SPT Tahunan PPh UTPR

- Dilaporkan kepada DJP oleh Entitas Konstituen.

- Dilaporkan paling lama 16 bulan setelah akhir tahun pajak pengenaan atau 4 bulan setelah akhir tahun pajak berikutnya. Khusus untuk tahun pengenaan pertama paling lama18 bulan.

- Dilaporkan dalam hal terdapat alokasi pajak tambahan berdasarkan UTPR kepada Indonesia.

6. Pembayaran Pajak Tambahan

- Jatuh tempo pembayaran pajak tambahan adalah 1 tahun setelah tahun pengenaan GloBE

- Pajak Tambahan dibayarkan dalam mata uang rupiah.

7. Sanksi

- Sanksi administratif terhadap pelaksanaan kewajiban menyampaikan SPT Tahun PPh Globe/DMTT/UTPR dan Pembayaran kewajiban Pajak Tambahan dilaksanakan sesuai Undang-Undang yang mengatur mengenai Ketentuan Umum dan Cara Perpajakan (KUP).

- Entitas Konstituen Pelapor dikecualikan dari pengenaan sanksi administratif selama periode tertentu, yaitu untuk tahun pajak 2025, 2026, dan 2027.

Baca Juga: PMK 136/2024 Atur Ketentuan Safe Harbour di Masa Transisi Ketentuan GloBE

Apa yang Perlu Dipersiapkan Wajib Pajak?

Ketentuan administrasi yang diwajibkan bagi entitas yang tercakup turut menjadi tantangan baru mengingat ketentuan ini merupakan hal yang baru. Oleh karena itu, beberapa hal perlu disiapkan dengan baik dalam menghadapi pelaksanaan pajak minimum global, antara lain sebagai berikut:

1. Memahami secara menyeluruh ketentuan dan implikasi PMK-136

Langkah pertama, perusahaan perlu memahami konsep pajak minimum global secara menyeluruh dan implementasinya di Indonesia sesuai PMK-136.

2. Mengikuti training untuk pendampingan teknis

Mengikuti sesi pelatihan seperti seminar atau workshop untuk pendampingan teknis menjadi hal yang penting, mengingat kompleksitas dari aturan baru PMK-136 ini. Perusahaan perlu memiliki perwakilan/staf yang paham terkait ketentuan teknis pajak minimum global ini.

3. Mengecek apakah perusahaan masuk dalam cakupan

Pastikan, apakah telah memenuhi kriteria yang tercakup ke dalam GloBE Rules. Hal ini mencakup, tidak hanya perhitungan pajak saja yang akan terimplikasi, tetapi juga kewajiban administratif yang melekat perlu disiapkan oleh perusahaan.

4. Koordinasikan Grup PMN

Mengingat ketentuan pajak minimum global ini adalah dalam lingkup grup, perlu dilakukan koordinasi yang baik antarperusahaan di Grup PMN. Selain berkaitan dengan penghitungan pajak minimum global, kewajiban yang melekat seperti pembayaran pajak beserta penyampaian SPT juga perlu diperhatikan dalam lingkup grup. Selain itu, risiko kepatuhan pajak yang dihadapi Grup PMN juga lebih besar karena melibatkan seluruh entitas yang tercakup.

5. Hitung Tarif Pajak Efektif

Perusahaan perlu menghitung Tarif Pajak Efektif setiap entitas dan setiap yurisdiksi. Sebelum itu, perusahaan perlu menyiapkan kertas kerja untuk menghitung pajak tercakup (covered taxes) dan laba GloBE (GloBE income)

6. Sampaikan Kewajiban Perpajakan

Perusahaan yang tercakup perlu menyampaikan kewajiban perpajakan seperti SPT Tahunan PPh GloBE, SPT Tahunan PPh DMTT, SPT Tahunan PPh UTPR, SPT Tahunan GIR, notifikasi, dll. Kewajiban tersebut dapat didiskusikan dengan expertise yang lebih paham seperti pihak konsultan pajak.

Untuk informasi lebih lanjut, hubungi Divisi Transfer Pricing MUC Consulting melalui ask_muc@muc.co.id. Divisi Transfer Pricing MUC Consulting didukung oleh profesional yang telah memiliki pengalaman panjang dalam menangani sengketa transfer pricing, serta telah mendapatkan pengakuan dari berbagai lembaga profesional. Termasuk di antaranya Certificate of Professional Training in Fundamental of GloBE Rules - Pillar Two. Sertifikat ini diberikan atas partisipasinya dalam pelatihan yang diikuti terkait ketentuan GloBE dari IBFD.